Über Insolvenz und Liquidation eines Unternehmens

Startup-Gründer gehen hohe Risiken ein, wenn sie einer innovativen Idee am Markt zum Durchbruch verhelfen wollen. Nicht alle schaffen den erfolgreichen Exit, manche scheitern auch bei dem Versuch. Unternehmen können aus den unterschiedlichsten Gründen scheitern. Zu den häufigsten Auslösern zählen nach einer Erhebung der Analyse-Firma CB Insights: Fehlende Nachfrage für das Produkt, Unerfahrenheit des Teams und unzureichende Finanzierung.

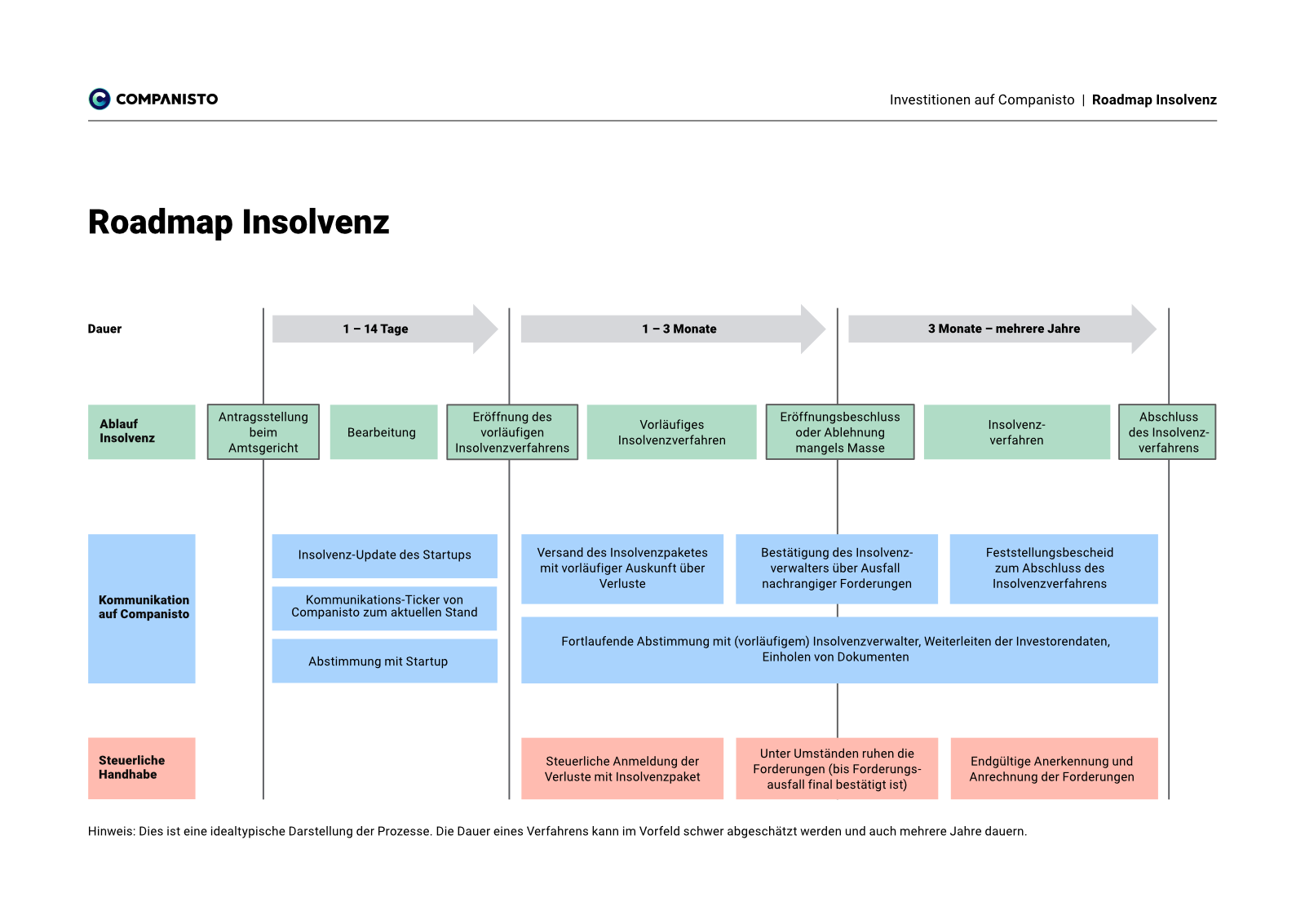

Egal was nun zum Scheitern des Unternehmens geführt hat, am Ende steht meist die Insolvenz. Für Investoren, die sich an dem Unternehmen beteiligt haben, beginnt damit ein langwieriger und teilweise undurchsichtiger Prozess. Wir beleuchten daher die Frage: Wie läuft eine Insolvenz ab? Was müssen Investoren beachten, um ihre Ansprüche geltend zu machen? Wie begleitet Companisto den Prozess?

Insolvenzantrag

Der Insolvenzantrag bringt den Stein ins Rollen. Wenn eine Firma in wirtschaftliche Existenznot gerät, können entweder der Schuldner selbst („Eigenantrag“) oder ein Gläubiger („Fremdantrag“) einen Insolvenzantrag stellen. Der Schuldner ist diesem Fall der Geschäftsführer des Unternehmens, der Gläubiger kann eine Privatperson oder eine Firma sein, die noch offene Forderungen an das Unternehmen hat.

Der Insolvenzantrag muss schriftlich bei einem Insolvenzgericht erfolgen und er muss einen Insolvenzgrund enthalten. Als Insolvenzgründe gelten die Zahlungsunfähigkeit gemäß §17 InsO, drohende Zahlungsunfähigkeit gemäß § 18 InsO oder Überschuldung gemäß §19 InsO. Bei der Prüfung des Insolvenzgrunds achtet das Gericht vor allem auf die Zahlungsunfähigkeit und die Überschuldung. Die drohende Zahlungsunfähigkeit ist nur dann ein tauglicher Insolvenzgrund, wenn das Unternehmen einen Eigenantrag gestellt hat.

Bei der Prüfung des Insolvenzantrags bei Unternehmensinsolvenzen kann sich das auf die Expertise eines sachverständigen Gutachters stützen. Ist ein Insolvenzgrund gegeben, müssen zudem noch die Verfahrenskosten gedeckt sein, damit das Gericht einem Insolvenzantrag stattgibt. Außerdem muss ausreichend Masse vorhanden sein, damit ein Verfahren eröffnet werden kann. Sonst kann die Eröffnung eines Verfahrens auch mangels Masse abgelehnt werden.

Die Insolvenzmasse beinhaltet alle Vermögenswerte, über die das angeschlagene Unternehmen zurzeit des vorläufigen Insolvenzverfahrens verfügt oder die es während des Verfahrens erhält. Darunter fallen also alle beweglichen Dinge (Bargeldreserven, Waren, Maschinen, Software, Technologie, etc.) sowie Grundstücke und Immobilien. Aber auch offene Forderungen, die das Unternehmen selbst hat, sind Teil der Insolvenzmasse.

Vorläufiges Insolvenzverfahren

Das zuständige Gericht kann Maßnahmen zur Sicherung der Insolvenzmasse anordnen. Dazu zählen unter anderen die Eröffnung eines vorläufigen Insolvenzverfahrens und die Ernennung eines vorläufigen Insolvenzverwalters. Das Gericht vergibt ein Aktenzeichen, unter dem das Verfahren geführt wird.

Der vorläufige Verwalter ist eine Art Gutachter, der eine Bestandsaufnahme der angeschlagenen Firma durchführt. Er soll außerdem dafür sorgen, dass das Unternehmen bis zur Entscheidung über eine Eröffnung des Insolvenzverfahrens weitergeführt wird. Die endgültige Entscheidung kann mehrere Wochen oder sogar Monate in Anspruch nehmen.

Der vorläufige Verwalter verschafft sich zunächst einen Überblick über die Lage des Unternehmens, das heißt, er erfasst alle offenen Forderungen gegen das Unternehmen wie Lohnzahlungen, Lieferantenrechnungen, Mietzahlungen und so weiter. Man unterscheidet beim vorläufigen Insolvenzverwalter anhand ihrer Verfügungsrechte zwischen einem „starken“ und einem „schwachen“ Verwalter.

Ein starker Insolvenzverwalter hat die volle Verfügungsbefugnis über das Vermögen des Schuldners. Der Geschäftsführer des Unternehmens hat in diesem Fall ein Verfügungsverbot, er darf also keine unternehmerischen Entscheidungen mehr treffen. Dazu zählt auch, dass für ihn die Kommunikation mit Investoren und Gläubigern nur noch sehr eingeschränkt möglich ist.

Ein schwacher Insolvenzverwalter dagegen erhält vom Gericht bestimmte Pflichten. So könnte der Geschäftsführer des Unternehmens dann zwar über das Vermögen verfügen, müsste aber zuvor die Zustimmung des Verwalters einholen. Auch hier kann die Kommunikation mit Investoren und Gläubigern eingeschränkt sein, in der Regel aber weniger stark als bei einem Verfügungsverbot.

Bei größeren Unternehmen kann auch ein vorläufiger Gläubigerausschuss eingesetzt werden, der die Interessen der Gläubiger wahrnimmt. Er kann bei der Bestellung eines vorläufigen Insolvenzverwalters mitwirken und soll ihn bei seiner Arbeit unterstützen. Der Gläubigerausschuss kann jedoch nur eingesetzt werden, wenn der Geschäftsbetrieb noch nicht vollkommen eingestellt ist. Damit das Gericht die Einsetzung anordnet, müssen zwei der folgenden drei Kriterien erfüllt sein:

- Bilanzsumme von mindestens 4.840.000€ nach Abzug von Fehlbeträgen auf Aktivseite

- Mindestens 9.680.000€ Umsatz in den letzten zwölf Monaten

- Durchschnittlich mindestens 50 Mitarbeiter im vergangenen Jahr

Eigenverwaltung und Schutzschirmverfahren

Vor der Eröffnung des vorläufigen Insolvenzverfahrens kann der Schuldner Antrag auf Eigenverwaltung stellen. Bei einem Insolvenzverfahren in Eigenverwaltung wird kein Insolvenzverwalter eingesetzt. Stattdessen behält der Schuldner, also der vertretungsberechtigte Geschäftsführer, seine Verfügungsbefugnis und führt das Unternehmen weiter. Das Gericht bestellt allerdings einen sogenannten Sachwalter, der die Tätigkeiten des Schuldners überwacht.

Der Vorteil dieses Verfahrens ist, dass die Erfahrung des Unternehmers mit seiner Firma in das Verfahren einfliesst. Außerdem ist das Verfahren deutlich kostengünstiger, da der Sachwalter eine geringere Bezahlung erhält als ein Insolvenzverwalter. Ein Nachteil kann sein, dass der Schuldner den größeren Handlungsspielraum nutzt, um Vermögen beiseite zu schaffen.

Das Schutzschirmverfahren ist eine Möglichkeit, ein Unternehmen im Rahmen des Insolvenzrechts zu sanieren. Das Verfahren existiert in Deutschland seit März 2012 und soll die Sanierung von angeschlagenen Unternehmen erleichtern. Es handelt sich um eine Kombination aus Eigenverwaltung und einem Vollstreckungsstopp. Durch den Vollstreckungsstopp können auch Gehälter an Mitarbeiter weitergezahlt werden

In einer maximal dreimonatigen Schonfrist, der sogenannten Schutzschirmzeit, soll ein Insolvenzplan für das Unternehmen in Eigenverwaltung ausgearbeitet werden, der die Sanierung zum Ziel hat. Während dieser Zeit haben Gläubiger keinen Zugriff auf das Vermögen des Unternehmens. Das Schutzschirmverfahren ist kein gesondertes Insolvenzverfahren, sondern eine besondere Form der Eröffnung eines Insolvenzverfahrens.

Eröffnung des Insolvenzverfahrens

Wenn das Gericht endgültig über die Eröffnung des Insolvenzverfahrens entschieden hat, teilt es dies per Beschluss mit. Spätestens dann gehen alle Verfügungsrechte im Unternehmen auf den Insolvenzverwalter über. Er muss nun die Masseverbindlichkeiten begründen. Denn damit das Insolvenzverfahren überhaupt durchgeführt werden kann, muss das zahlungsunfähige Unternehmen weitere Verbindlichkeiten aufnehmen, die sogenannten Masseverbindlichkeiten.

Der Gläubiger, der dem Unternehmen für das Insolvenzverfahren Geld leiht (auch Massegläubiger genannt), will vor allen Insolvenzgläubigern aus der Insolvenzmasse bedient werden. Erst danach werden die Ansprüche aller anderen Insolvenzgläubiger festgelegt. Die nachrangigen Gläubiger melden ihre Ansprüche für die Gläubigerversammlung jedoch erst an, wenn sie vom Gericht gemäß §174 Abs. 1 InsO explizit dazu aufgefordert werden. Dies geschieht in der Regel nur dann, wenn tatsächlich abzusehen ist, dass die Insolvenzmasse dafür ausreicht.

Auf der Gläubigerversammlung (auch Berichtstermin genannt) erklärt der Verwalter den Gläubigern die wirtschaftliche Situation der Firma und die Ursachen für die Schieflage. Es wird auch erörtert, ob es Chancen gibt, das Unternehmen ganz oder teilweise zu sanieren und fortzuführen. Außerdem wird über den Insolvenzplan gesprochen, der die Verwertung des Vermögens regelt. Dabei wird den Gläubigern auch dargelegt, welche Auswirkungen es hat, wenn das Unternehmen ihre Forderungen bedient. Denn um das Unternehmen zu sanieren, ist es mitunter nötig, dass sie auf einen Teil ihrer Forderungen verzichten.

Die Gläubigerversammlung beschließt aufgrund dieses Berichts, ob das Unternehmen stillgelegt oder fortgeführt wird. Sie beauftragt den Verwalter gegebenenfalls mit der Erstellung eines Insolvenzplans und legt das Ziel des Plans fest (Befriedigung der Gläubigerforderungen, teilweise oder vollständige Sanierung, etc.). Der Insolvenzplan regelt die Verteilung der Insolvenzmasse an die Insolvenzgläubiger und die Haftung des Schuldners. Die Gläubiger müssen dem Insolvenzplan auf der Versammlung zustimmen.

Beim Prüfungstermin gibt der Insolvenzverwalter dem Gericht Auskunft über die Ansprüche der Gläubiger. Dazu legt er dem Gericht eine Insolvenztabelle mit den jeweiligen Ansprüchen vor. Aus dem Insolvenzrecht ergibt sich dabei eine Rangfolge, in der die Ansprüche der unterschiedlichen Gläubiger bedient werden müssen. Die Rangreihenfolge der Gläubiger im Insolvenzverfahren sieht wie folgt aus:

- Gläubiger mit Sicherungsrechten: Erhalten Vorrang bei der Verteilung des Erlöses aus dem Sicherungsgegenstand

Beispiel: Eine Bank hat dem Unternehmen einen Kredit gewährt und dafür eine Immobilie als Sicherheit akzeptiert. Wird diese Immobilie als Teil der Insolvenzmasse nun verkauft, um Gläubigerforderungen zu befriedigen, werden die Forderungen der Bank, da sie Sicherungsrechte besitzt, zuerst bedient.

- Ungesicherte Gläubiger ohne Nachrang (= vollrangige ungesicherte Gläubiger)

Beispiel: Ein Lieferant hat offene Forderungen gegen das Unternehmen, jedoch keine Sicherheiten im Gegenzug für die Lieferung erhalten. Wird nun die Immobilie verkauft, werden seine Forderungen nach denen der Bank bedient.

- Ungesicherte Gläubiger mit Nachrang (= nachrangige ungesicherte Gläubiger)

Beispiel: Ein Darlehensgeber hat bei Vertragsabschluss mit dem Unternehmen einen Nachrang im Insolvenzfall vereinbart (Nachrangdarlehen). Seine Forderungen, also die Rückzahlung des Darlehens plus Zinsen, werden erst bedient, wenn alle anderen Insolvenzgläubiger bedient wurden und noch Insolvenzmasse vorhanden ist.

Auch Rechtsanwaltsgebühren, die einem Insolvenzgläubiger durch die Teilnahme am Insolvenzverfahren entstanden sind, sind nachrangig. Ebenso verhält es sich mit den Gesellschaftern, die der Firma Darlehen gewährt haben oder die Eigenkapital zur Gründung des Unternehmens bereitgestellt haben. Sie müssen warten, bis alle anderen Gläubiger befriedigt wurden und stehen damit sogar noch unterhalb der nachrangigen Gläubiger.

Nachrangige Gläubiger können erfahrungsgemäß nur in seltenen Fällen damit rechnen, dass ihre Forderungen aus der Insolvenzmasse beglichen werden. Denn wenn das Unternehmen genügend finanzielle Mittel hätte, um alle Gläubiger zufrieden zu stellen, müsste es in der Regel keinen Insolvenzantrag stellen. Diese Gläubiger melden daher Ihre Ansprüche - wie eingangs erwähnt - erst an, wenn sie vom Gericht explizit dazu aufgefordert werden. Dies geschieht in der Regel nur dann, wenn tatsächlich abzusehen ist, dass die Insolvenzmasse dafür ausreicht.

Abwicklungsphase und Schlusstermin

Nachdem die Ansprüche der Insolvenzgläubiger erfasst wurden und der Prüfungstermin erfolgt ist, beginnt die Abwicklungsphase (auch Liquidationsphase genannt). Die Liquidation und die Streichung aus dem Handelsregister können erst erfolgen, wenn das Unternehmen kein Vermögen mehr aufweist. Deshalb werden während der Liquidationsphase die offenen Forderungen des Unternehmens eingezogen und die verbliebene Insolvenzmasse zur Tilgung aller Verbindlichkeiten genutzt.

Der Insolvenzverwalter setzt in der Abwicklungsphase die Beschlüsse der Gläubigerversammlung um. Er arbeitet den Insolvenzplan ab und bereinigt die Insolvenztabelle, in dem die Ansprüche der Gläubiger mithilfe des Unternehmensvermögens bereinigt. Wenn dann noch ein Restbetrag übrig bleiben sollte, wird er auf die Anteilseigner und Darlehensgeber gemäß ihrem Anteil aufgeteilt.

Je nach Unternehmensgröße kann die Abwicklungsphase einige Monate bis mehrere Jahre in Anspruch nehmen. Die Länge des Verfahrens hängt von verschiedenen Faktoren ab, etwa ob bestimmte Forderungen erst noch rechtlich erstritten werden müssen, Gläubiger Klage gegen gewisse Beschlüsse einreichen oder viele Geschäftsjahre steuerlich aufgearbeitet werden müssen. Es ist die Pflicht des Insolvenzverwalters, den Gläubigern im Abstand von sechs Monaten Auskunft über den derzeitigen Stand des Verfahrens zu geben.

Nachdem die Insolvenzmasse vollständig verwertet und alle Forderungen befriedigt oder zumindest abschließend geprüft wurden, legt der Insolvenzverwalter dem Gericht einen Schlussbericht und eine Schlussrechnungslegung vor. In einem vom Gericht festgelegten Schlusstermin berichtet er noch ein Mal vom Ablauf des Verfahrens. Anschließend wird die Verteilung der Insolvenzmasse durch das Gericht bewilligt. Dabei werden zuerst die Verfahrenskosten gedeckt und die Masseverbindlichkeiten bedient, bevor die Insolvenzgläubiger befriedigt werden.

Liquidation statt Insolvenz

Ein Unternehmen kann einer Insolvenzanmeldung auch zuvor kommen und sich selbst auflösen. Man spricht dabei von einer Liquidation. Neben der Insolvenz gibt es noch weitere Gründe für die Auflösung einer GmbH oder UG. Das Unternehmen kann vom Gericht liquidiert werden, wenn der Geschäftszweck nicht mehr erreicht werden kann. Darüber hinaus kann eine Auflösung aufgrund von Mängeln im Gesellschaftervertrag vom Gericht angewiesen werden.

Das Unternehmen durchläuft hier also, ähnlich wie bei einem Insolvenzverfahren, eine Abwicklungs- bzw. Liquidationsphase. Im Regelfall geht der Unternehmensauflösung ein Beschluss der Gesellschafter voraus. In den meisten Verträgen ist hierfür eine Drei-Viertel-Mehrheit vorgesehen. Die Abwicklung wird von einem sogenannten Liquidator durchgeführt, der vom Unternehmen bestimmt und ins Handelsregister eingetragen wird. Der Liquidator führt das Unternehmen bis zur vollständigen Liquidation.

Der Liquidator stellt alle laufenden Geschäfte ein und sorgt dafür, dass keine neuen Verbindlichkeiten entstehen. Bestehende Verbindlichkeiten werden bedient und offene Forderungen des Unternehmens werden eingetrieben. Darüber hinaus wird das Vermögen liquidiert, das heißt durch Verkauf in Geld umgewandelt. Der Liquidator nimmt auch die Meldung über die Auflösung am Registergericht mit Sitz der GmbH oder UG vor.

Auch nach dem Auflösungsbeschluss besteht die Firma rechtlich weiter, sie erhält jedoch den Zusatz „in Liquidation“ (kurz: „i.L.“) oder „in Abwicklung“ („i.Abw.“) hinter dem Firmennamen. So ist auch für Außenstehende klar erkennbar, dass sich das Unternehmen in der Abwicklungsphase befindet. Der Liquidator muss genauso wie ein Insolvenzverwalter vor Gericht Rechenschaft über seine Tätigkeit ablegen. Dafür erstellt er eine Eröffnungsbilanz und eine Jahresabschlussbilanz mit Lagebericht. Darin erläutert er den Fortschritt bei der Liquidation des Firmenvermögens.

Sollte nach dem Bedienen aller Verbindlichkeiten noch Vermögen übrig sein, wird es unter den Gesellschaftern der Firma aufgeteilt. Das übrige Vermögen darf jedoch erst nach einem Jahr, dem sogenannten Sperrjahr, an die Gesellschafter ausgeschüttet werden. Das Sperrjahr beginnt, nachdem die Auflösung des Unternehmens mit entsprechender Aufforderung an alle Gläubiger zum dritten Mal veröffentlicht wurde.

Danach wird die sogenannte Vollbeendigung im Handelsregister eingetragen und das Unternehmen wird aus dem Handelsregister gelöscht. Erst wenn das Vermögen komplett verteilt ist, kann das Unternehmen beendet werden. Selbst wenn die Löschung im Handelsregister schon vorgenommen wurde, gilt das Unternehmen erst dann als liquidiert, wenn es kein Vermögen mehr aufweist und keine Abwicklungstätigkeiten mehr unternommen werden müssen. Die Dokumente über den Ablauf der Liquidation müssen zehn Jahre lang aufbewahrt werden.

Wie vertritt Companisto die Investoren im Prozess

Ein Unternehmen kann einer Insolvenzanmeldung auch zuvor kommen und sich selbst auflösen. Man spricht dabei von einer Liquidation. Neben der Insolvenz gibt es noch weitere Gründe für die Auflösung einer GmbH oder UG. Das Unternehmen kann vom Gericht liquidiert werden, wenn der Geschäftszweck nicht mehr erreicht werden kann. Darüber hinaus kann eine Auflösung aufgrund von Mängeln im Gesellschaftervertrag vom Gericht angewiesen werden.

Das Unternehmen durchläuft hier also, ähnlich wie bei einem Insolvenzverfahren, eine Abwicklungs- bzw. Liquidationsphase. Im Regelfall geht der Unternehmensauflösung ein Beschluss der Gesellschafter voraus. In den meisten Verträgen ist hierfür eine Drei-Viertel-Mehrheit vorgesehen. Die Abwicklung wird von einem sogenannten Liquidator durchgeführt, der vom Unternehmen bestimmt und ins Handelsregister eingetragen wird. Der Liquidator führt das Unternehmen bis zur vollständigen Liquidation.

Stand vom 09.12.2022 15:50