Effekt der Inflation auf die Geldanlage

Was ist Inflation?

Inflation ist ein Begriff aus der Volkswirtschaftslehre und beschreibt die zunehmende Geldentwertung, die sich in einem Anstieg der allgemeinen Verbraucherpreise widerspiegelt. Inflation ensteht dann, wenn die Geldmenge stärker ausgedehnt wird, als die Produktion der Wirtschaft wächst. Wenn Zentralbanken zuviel Geld in Umlauf bringen, verliert die Währung an Kaufkraft und damit auch an Wert. Kunden erhalten dann weniger Waren und Dienstleistungen für das selbe Geld.

Es gehört zum offiziellen Auftrag einer Zentralbank, die Stabilität der Verbraucherpreise zu gewährleisten. Die Europäische Zentralbank (EZB) definiert Inflation wie folgt: „In einer Marktwirtschaft können sich die Preise für Waren und Dienstleistungen jederzeit ändern – einige Preise steigen, während andere fallen. Erhöhen sich die Güterpreise allgemein, und nicht nur die Preise einzelner Produkte, so spricht man von ‚Inflation‘. Ist dies der Fall, so kann man für einen Euro weniger kaufen oder anders ausgedrückt: Ein Euro ist dann weniger wert als zuvor.“

Die Inflation hat unmittelbare Auswirkungen auf die allgemeinen Preisniveaus, ist jedoch nicht der alleinige Treiber der Verbraucherpreise. So können Anstiege der Verbraucherpreise auch marktwirtschaftliche Gründe haben, also durch eine Verknappung des Angebots ausgelöst werden. Ernteausfälle verknappen beispielsweise das Angebot für Getreide, lassen die Getreidepreise steigen und lösen unter Umständen auch einen Anstieg bei anderen Lebensmittelpreisen aus. Hierbei spricht man nicht von Inflation, sondern von Teuerung.

Die Inflation wird am prozentualen Anstieg der Verbraucherpreisindizes gemessen. Der Verbraucherpreisindex (VPI) gibt die Preisentwicklung verschiedener Warenkörbe wieder. Die Warenkörbe sind nach der Notwendigkeit der Güter gewichtet. So ist beispielsweise ein Anstieg der Energiepreise für eine Volkswirtschaft bedeutsamer als ein Anstieg der Luxusgüterpreise. Durch diese Gewichtung der Verbraucherpreise sollen die Warenkörbe möglichst repräsentativ für die gesamte Wirtschaft sein. Die Inflationsrate wird einmal monatlich vom Statistischen Bundesamt in Wiesbaden ermittelt.

Da verschiedene Länder unterschiedliche Verbraucherpreisindizes erstellen, hat man sich international auf den Harmonisierten Verbraucherpreisindex (HVPI) geeinigt. Dieser Harmonisierte Verbraucherpreisindex macht es beispielsweise möglich, die Inflationsrate unterschiedlicher EU-Länder miteinander zu vergleichen. Die Verbraucherpreisindizes dienen vor allem der EZB zur Kontrolle des Preisniveaus in der Eurozone.

Gefühlte und tatsächliche Inflation

Wenn die Preise für Waren des täglichen Bedarfs stark ansteigen, wird auch die Inflation als sehr hoch empfunden. Wenn die Preise für Luxusgüter stark fallen, während die Preise für Alltagsgüter stark steigen, kann es rein rechnerisch zu niedrigen Inflationsraten kommen. Doch der Durchschnittsbürger empfindet die Inflation als hoch, da er keine Luxusgüter konsumiert. Man spricht deshalb von gefühlter Inflation.

Um die tatsächliche Inflationrate zu berechnen, werden daher Preisniveaus betrachtet. Das Preisniveau berechnet sich wie folgt:

P = (M*U) / Y

P = Preisniveau ; U = Umlaufgeschwindigkeit des Geldes

M = Geldmenge ; Y = Realproduktion der Volkswirtschaft

Steigt das Preisniveau, lässt dies auf eine gestiegene Inflationsrate schließen. Der Formel zufolge steigen Preisniveaus immer dann, wenn sich die Geldmenge ausdehnt, die Umlaufgeschwindigkeit des Geldes erhöht oder wenn die reale Produktion, also das Handelsvolumen einer Wirtschaft, abnimmt.

Zusammenhang von Inflation und Leitzinsen

Die Inflation steht in einem engen Zusammenhang zum aktuellen Leitzins. Dieser wird von der Zentralbank festgelegt. Davon leiten sich wiederum die Renditen vieler klassischer Geldanlagen ab. In der Eurozone werden die Leitzinsen durch die EZB bestimmt. Seit der Finanzkrise von 2008 ist der Leitzins von über 4 Prozent kontinuierlich gefallen. Derzeit liegt der Leitzins bei 0,00 Prozent und der Einlagezins – also der Zinssatz, den Banken erhalten, wenn sie ihr Geld bei der EZB deponieren – bei -0,40 Prozent.

Dagegen betrug die Inflationsrate im Jahr 2015 gerade einmal 0,3 Prozent. Auch in den meisten Monaten des Jahres 2016 lag sie konstant zwischen 0 und 0,4 Prozent. Doch zuletzt stieg die niedrige Inflationsrate wieder stark an. So verkündete das Statistische Bundesamt Anfang 2017, „die Inflationsrate in Deutschland betrug im Dezember 2016 voraussichtlich 1,7 Prozent“. Im Vormonat lag sie noch bei 0,8 Prozent. Das ist der größte Inflationsanstieg seit 2013 – mit verheerenden Folgen für Sparer und Anleger.

Denn die Leitzinsen bestimmen maßgeblich die Rendite klassicher Geldanlagen. Die Renditen für Staatsanleihen mit Topbonität fallen mittlerweile so gering aus, dass Investoren zum Teil effektiv (also inflationsbereinigt) draufzahlen müssen, wenn sie diesen Ländern über einen langen Zeitraum Geld leihen wollen. Ähnlich verhält es sich mit Festgeld- und Tagesgeldkonten. Die Verzinsung (zwischen 0 Prozent und 2 Prozent) fällt dort so gering aus, dass die Inflation die Erträge fast vollständig aufzehrt. Einige Banken verlangen von ihren Kunden sogar Strafzinsen auf ihre Bankeinlagen.

Auch Bausparkassen und Versicherungskonzerne können die einst versprochenen Renditen im aktuellen Niedrigzinsumfeld nicht mehr garantieren. Bausparkassen kündigen daher zunehmend hochverzinste Alt-Verträge und auch Versicherungen sehen sich durch hochverzinste Alt-Policen belastet. Der gesetzlich festgelegte Garantiezins bei Lebensversicherungen ist seit dem Jahr 2000 kontinuierlich gefallen und wird ab Januar 2017 auf 0,9 Prozent schrumpfen – und damit unter das aktuelle Inflationsniveau.

Welchen Effekt hat Inflation auf die Geldanlage?

Die Deutschen sind bei der Geldanlage eher konservativ und scheuen das Risiko. Etwa 80 Prozent ihres Vermögens haben sie in konservative Sparprodukten angelegt, die am stärksten von der Inflation betroffen sind. Rund 2 Billionen Euro befinden sich auf Giro- und Sparkonten und etwa 2 Billionen in Versicherungsverträgen und Pensionskassen, wie aus einer Statistik der Deutschen Bundesbank hervorgeht.

Dadurch entgehen ihnen jährlich 200 Milliarden Euro an potenziellen Gewinnen, wie Die Welt im September berichtete. Und wenn es bisher aufgrund der Niedrigzinsen schon sehr schwierig war, Rendite zu erzielen, so frisst die Inflation nun auch noch einen Großteil dieser geringen Renditen auf.

Der deutsche Ökonom Hans-Werner Sinn fasste die Auswirkungen für Sparer Anfang 2017 in der Frankfurter Allgemeinen im Artikel „Angriff auf unser Geld“ wie folgt zusammen: „Für die meisten Sparer bedeutet die höhere Inflation einen Verlust an Sparkapital in vollem Umfang.“ Jeder Anstieg der Inflationrate wirkt sich sofort negativ auf den Wert von Sparprodukten aus.

Sparen wird durch die Inflation bestraft, da sie die ohnehin geringen Renditen aufzehrt. So schrieb die Frankfurter Allgemeine weiter: „Die Inflation ist so hoch wie seit Jahren nicht mehr. Das frisst unsere Ersparnisse auf. Höchste Zeit, sich zu wehren. Und sich anderen Strategien zu widmen.“

Um der Inflation zu entgehen, fliehen immer mehr Anleger in risikoreichere Anlageklassen. Allein in Deutschland wurden im vergangenen Jahr 3 Milliarden Euro von Tagesgeldkonten in Wertpapiere umgeschichtet. Die Börse verzeichnet immer neue Höchststände, sowohl der DAX in Deutschland als auch der Dow Jones in den USA.

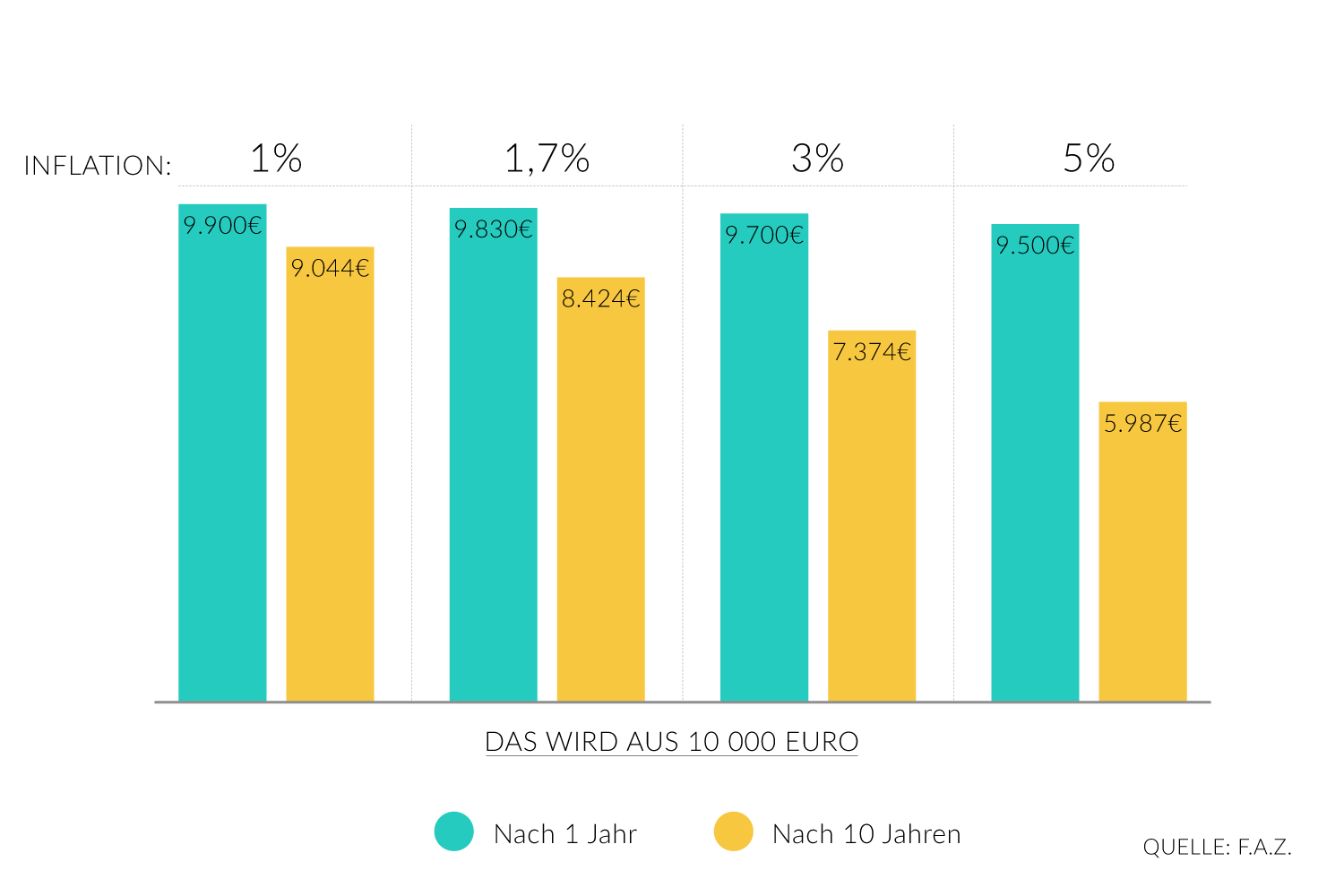

Privatanleger unterschätzen häufig, wie stark eine Währung binnen weniger Jahre an Kaufkraft verliert. Profi-Investoren dagegen sind sich der Geldentwertung bewusst und bereinigen die Rendite ihrer Geldanlage daher um inflationäre Effekte. Sie unterscheiden daher zwischen nominalen und realen Renditen. Die nominale Rendite kann irreführend sein und nur die reale Rendite bringt einen Kaufkraftzuwachs unverfälscht zum Ausdruck.

Auch bei Zinszahlungen wird zwischen Nominalzins und Realzins unterschieden. Während der Nominalzins dem Zins einer Geldanlage in Relation zu ihrem Nennwert entspricht, berücksichtigt der Realzins, dass die Kaufkraft durch die Geldentwertung verringert wird. Wenn die Inflationrate gleich Null ist, sind Nominal- und Realzins gleich hoch. Übersteigt die Inflation jedoch den Nominalzins, so folgt daraus ein negativer Realzins.

Ein Beispiel: Der Nominalzins ihrer Geldanlage beträgt 1%. Die jährliche Inflationrate beträgt 3%. Der Realzins – also die inflationsbereinigte Rendite ihrer Geldanlage – ergibt sich aus der Differenz von Nominalzins und Inflationsrate. Der Realzins beträgt also 1% - 3% = -2%. Auch wenn es auf den ersten Blick so scheint, als würden sie 1% Rendite pro Jahr über den Nominalzins erzielen, so verzeichnen sie real eine Negativrendite 2% pro Jahr.

Welche Geldanlage schützt vor Inflation?

Wenn sie einen 90-jährigen Deutschen fragen, so hat dieser (wenn er in der DDR gelebt hat) schon sechs verschiedene Währungen miterlebt. Im Schnitt bedeutet das, dass es alle 15 Jahre zum Währungsschnitt kommt. Ausgelöst wird das Ende einer nicht gedeckten Währung (sogenannte Fiat-Währung) häufig durch hohe Inflation oder sogar Hyperinflation.

Die Hyperinflation (auch galoppierende Inflation genannt) beschreibt eine sehr schnell voranschreitende Steigerung des Preisniveaus. Es gibt zwar keine allgemein gültige Definition, ab wann man von einer Hyperinflation spricht, doch viele Ökonomen sehen die Schwelle bei einer monatlichen Inflationsrate von 50 Prozent, was eine jährlichen Inflationsrate von 13.000 Prozent entspricht.

In Deutschland herrschte 1923 die letzte Hyperinflation. Um die immensen Reparationszahlungen aus dem Ersten Weltkrieg zu tilgen, druckte die deutsche Regierung massiv Geld und entwertete damit die Mark. Im November 1923 stand der Kurs für 1 US-Dollar bei 4,2 Billionen Mark. Dies führte letztlich zum kompletten Zusammenbruch der deutschen Wirtschaft und des Bankensystems.

Aktuell verzeichnet Venezuela eine Hyperinflation. Laut Statistiken des Internationalen Währungsfonds (IWF) lag die Inflationsrate dort im Jahr 2016 bei 480 Prozent und wird 2017 voraussichtlich 1.640 Prozent erreichen. Um die Wirtschaft überhaupt noch mit frischem Geld versorgen zu können, musste die sozialistische Regierung im letzten Jahr dutzende Flugzeugladungen voll mit Banknoten aus dem Ausland ordern.

Häufig tragen Regierungen Schuld an einer Hyperinflation, die ihre Staatschulden über die Ausweitung der Geldmenge „weginflationieren“ wollen. Denn bei einer hohen Inflationsrate sinkt der Wert der Schulden. Schuldner sind also die einzigen, die kurzfristig von einer hohen Inflation profitieren. Alle anderen Anleger müssen dagegen mit ansehen, wie die Kaufkraft der Fiat-Währung sinkt und damit einen Teil ihres Vermögens aufgezehrt wird.

Am stärksten von einer hohen Inflationsrate betroffen sind risikoarme Geldanlagen. Dazu zählen physische Bargeldbestände und Bareinlagen auf Giro-, Tagesgeld- oder Festgeldkonten. Dazu kommen Sparbücher, Bausparverträge und Kapitallebensversicherungen, die Beträge auf Konten ansparen.

Außerdem werden kurzfristige Staatsanleihen durch die Inflation beeinträchtigt, da ihre ohnehin niedrigen Zinsen durch Inflation nochmals gesenkt werden. Und schließlich sind auch Geldmarktfonds und Rentenfonds von inflationären Effekten betroffen. Einen Schutz gegen Inflation bieten nur wenige alternative Geldanlagen wie Immobilien, Gold, Aktien und Unternehmensanteile. Doch all diese alternativen Investments haben ihre Tücken.

Gold und Silber

Wenn Anleger ihr Geld in Edelmetallen wie Gold und Silber anlegen, dann geschieht dies häufig aus Angst vor Inflation. Denn Gold und Silber haben – im Gegensatz zu den meisten Währungen – einen inneren Wert. Sie verlieren ihren Wert auch in Krisenzeiten nie vollständig.

Im Gegenteil: Wenn Währungen mit starker Inflation oder sogar Hyperinflation zu kämpfen haben, steigt für gewöhnlich der Goldpreis stark an. Gold wird dann zur akzeptierten Währung in der Bevölkerung, während die ursprüngliche Währung keinen Wert mehr hat.

Staaten, die mit hoher Inflation zu kämpfen haben, kommen einer Flucht der Anleger ins Gold jedoch häufig zuvor. Sie erheben hohe Steuern auf Geschäfte mit dem Edelmetall oder lassen es gleich von Finanzbeamten konfizieren, wie aktuell in Indien zu beobachten ist. Außerdem können Anleger mit Gold nur über Preisveränderungen Renditen erzielen. Diese Geldanlage „arbeitet“ nicht, sondern ist ein reiner Wertspeicher.

Immobilien

Immobilien werden im Volksmund auch „Betongold“ genannt. Wenn Anleger sich vor Geldentwertung fürchten, sind sie geneigt, ihr Geld in Immobilien anzulegen. Eine Immobilie hat zum einen den Vorteil, dass sie vom Anleger selbst genutzt werden kann. Zudem handelt es sich um einen Sachwert, der auch in Krisenzeiten nie ganz wertlos wird. Er wird sowohl als Wohnraum als auch als Produktionsstätte benötigt.

Doch die Gefahr von Immobilien-Investitionen ist vielschichtig. Es handelt sich um illiquide Anlagen, die im Zweifelsfall nicht schnell in Bargeld umgewandelt werden können. Zudem verfügen Staaten, die mit Inflation zu kämpfen haben, auch hier über das Mittel der Zwangsbesteuerung. So wurden etwa Immobilien in der Weimarer Republik 1923 mit Zwangshypotheken belegt, um die Finanzierung einer neuen Währung durchzusetzen.

Und schließlich erzielen Investoren mit Immobilien auch nur über Preisänderungen eine Rendite. Auch hier „arbeitet“ die Geldanlage nicht, es sei denn, es handelt sich um die Produktionsstätte eines Unternehmens oder eine Mietimmobilie. Doch unter Berücksichtigung von laufenden Kosten, Steuern und Inflation sind auch Erträge aus Immobilien nur leicht positiv oder sogar Null.

Aktien und Unternehmensanleihen

Investitionen in Unternehmen sind Geldanlagen in reale Sachwerte, in diesem Fall in Firmen mit Mitarbeitern, Büroräumen und Maschinen. Auf lange Sicht gesehen haben Aktien und Unternehmensanteile ihren Wert vermehrt. Solide geführte Unternehmen mit einem erprobten Geschäftsmodell überstehen auch schwere Wirtschaftskrisen.

Starinvestor Warren Buffett sagte dazu im Interview mit der New York Times einmal: „Im 20. Jahrhundert haben die USA zwei Weltkriege und weitere traumatische und kostspielige Konflikte ausgehalten; die Große Depression; ein Dutzend oder mehr Rezessionen und Finanzmarkt-Paniken; Öl-Schocks; eine Grippe-Epidemie; und den Rücktritt eines entwürdigten Präsidenten. Trotzdem ist der Dow Jones von 66 auf 11.497 Punkte gestiegen.“

Kleinanleger sollten hierbei auf Aktien mit Dividenden setzen. So profitieren sie in wirtschaftlich guten Zeiten nicht nur über den Kursanstieg, sondern auch über jährliche Gewinnausschüttungen. Mit Aktien von Unternehmen wie Siemens, Daimler oder Allianz lassen sich so zwischen 4 Prozent und 6 Prozent Jahresrendite erwirtschaften – genug um die Geldentwertung auszugleichen.

Eine mittelfristige Geldanlage stellen Unternehmensanleihen dar. Aufgrund der anhaltenden Kreditklemme, ausgelöst durch eine strikte Kreditvergabe der Banken, leihen sich deutsche und internationale Privatunternehmen verstärkt bei ihren Kunden das nötige Kapital. So bietet etwa der deutsche Autobauer BMW aktuell für eine 3-jährige Anleihe 1,45 Prozent Zinsen. Wer dem Online-Marktplatz eBay bis Oktober 2020 Geld leiht, erhält sogar 3,25 Prozent Zinsen.

Außerbörsliches Wagniskapital

Eine weitere Möglichkeit für Anleger, die Inflation langfristig auszugleichen, sind Anteile an jungen, nicht-börsennotierten Unternehmen. Während diese Möglichkeit zuvor nur professionellen Investoren offen stand, können nun auch Kleinanleger über Crowdinvesting in die Gründerszene investieren. Es handelt sich dabei um eine langfristige Investition in Form von außerbörslichem Wagniskapital – auch Private Equity genannt.

Indem sich Privatinvestoren mit Wagniskapital an jungen Unternehmen vor einem möglichen Börsengang beteiligen, können sie langfristig hohe Renditen erzielen. Sie profitieren über eine Gewinnbeteiligung und erhalten einen Anteil bei einem möglichen Verkauf – auch Exit genannt. Wie Investoren das richtige Startup identifizieren, können Sie in dem Artikel „Investitionen in Startups: So trifft man die beste Entscheidung“ lesen.

Stand vom 19.01.2017 14:26