Crowdfunding trifft auf die Blockchain

In der Welt der Kryptowährungen gibt es ein neues Finanzierungsmodell: Initial Coin Offering (ICO). Diese Finanzierungsform steckt zwar noch in den Kinderschuhen, sorgt aber bereits für viel Furore. Immer wieder tauchen Meldungen über neue Crowdfunding-Rekorde auf, weil bei einem ICO innerhalb kürzester Zeit dreistellige Millionenbeträge für Technologie-Startups über die Crowd eingesammelt werden. Doch was steckt hinter dem Hype um das ICOs? Und kann es die Bereiche Crowdfunding und Crowdinvesting voranbringen?

Initial Coin Offering (ICO): Was steckt dahinter?

Ein Initial Coin Offering (ICO) ist die Verbindung von Crowdfunding bzw. Crowdinvesting mit der Blockchain. Es ist damit wörtlich angelehnt an das englische Wort für Börsengang, Initial Public Offering (IPO), was fälschlicherweise suggeriert, ein ICO sei vergleichbar mit einer Aktienemission. Doch bei einem ICO werden keine Unternehmensanteile im klassischen Sinn zum Kauf angeboten, sondern digitale Münzen einer Kryptowährung (sogenannte Tokens).

Diese Tokens sind ein Art digitaler Wertcoupons. Investoren kaufen sie entweder mit einer bereits etablierten Kryptowährung (z.B.: Bitcoin) oder mit einer klassischen Fiat-Währung (z.B.: Dollar, Euro oder Yen). In den meisten Fällen dienen die Tokens der Finanzierung eines dahinter liegenden Projekts. Dabei handelt es sich meist um Software-Projekte, die auf der Blockchaintechnologie basieren. Nach dem ICO werden die Tokens als neue Kryptowährung auf den gängigsten Plattformen und Börsen öffentlich gehandelt. Investoren erhalten durch ein ICO so die Möglichkeit, in eine Kryptowährung einzusteigen, noch bevor diese öffentlich gehandelt wird. Ist das finanzierte Projekt später erfolgreich, steigt auch der Wert der Tokens rasant an.

ICOs werden von Startups aus dem Technologiesektor genutzt, um strikte Regulierungen im Finanzmarkt zu umgehen. Sie stellen zunächst, ähnlich wie beim Crowdfunding oder Crowdinvesting auch, ein Pitchdeck vor, in dem sie beschreiben, welches Problem sie lösen und wie sie dorthin gelangen wollen. Dann legen sie ein Finanzierungsziel fest, in dem sie erklären, welche Finanzmittel sie benötigen, um das Projekt zu realisieren.

Häufig ist die Menge der offerierten Tokens begrenzt, so dass ein ICO genau wie ein Angebot von Unternehmensanleihen überzeichnet sein kann, wenn die Nachfrage höher ausfällt als das Angebot. Die Gründer behalten, genau wie beim Crowdinvesting auch, einen Teil der Tokens für sich. Sie haben so einen starken finanziellen Anreiz, ihr Projekt zum Erfolg zu führen. Eine weitere Gemeinsamkeit mit Crowdfunding und Crowdinvesting: Wenn ein ICO das Finanzierungsziel verfehlt, gilt die Kampagne als gescheitert und die Investoren erhalten ihr Geld zurück.

Während klassische Börsengänge (IPOs) mit ihrem Verkauf von Unternehmensanteilen dem Crowdinvesting näher sind, sind ICOs dem Crowdfunding ähnlicher. Denn die Unterstützer der ersten Stunde sind oft von der Idee überzeugt. Die Rendite ist nicht das ausschlaggebende Argument für sie, denn dafür ist es zu spekulativ. Auch die Startups, die auf ICOs setzen, sprechen nicht selten von einer Spende statt von einem Investment, dass nach Ablauf einer gewissen Frist mit einer Verzinsung zurückgezahlt wird. ICOs sind häufig eng verknüpft mit einer technologischen Entwicklung, die aus dem Bereich der Kryptowährungen stammt: Blockchain.

Initial Coin Offering (ICO): Was ist die Blockchain?

Die Blockchain ist eine neue Technologie im Softwarebereich. Sie wurde zuerst entwickelt, um die Kryptowährung Bitcoin zu ermöglichen. Es handelt sich dabei um eine dezentrale, fälschungssichere, verteilte Datenstruktur (Englisch: „distributed ledger“), in der Informationen aller Art in Datenblöcken gespeichert werden.

Man unterscheidet zwischen öffentlichen Blockchains, die jedem Internetnutzer offenstehen, und privaten, die nur für einen privaten Nutzerkreis zugänglich sind. Der Name stammt von den Datenblöcken, aus denen die Datenkette besteht. Jeder neue Eintrag wird als Block an die bestehende Kette angefügt.

Bei öffentlichen Blockchains sind diese Datenblöcke für jeden Nutzer einsehbar, was die Transparenz im Falle von Änderungen des Datensatzes erhöht. Jeder Nutzer kann sofort sehen und zurückverfolgen, was in dem Netzwerk geschieht. Neben Transparenz ist die Blockchain für ihre Effizienz und ihre Sicherheit bekannt. Denn die verteilte Datenstruktur befindet sich nicht auf einem einzigen Rechner, sondern auf den Computern aller Teilnehmer.

Durch die so geteilte Rechenleistung des Netzwerks werden, ähnlich wie bei einer Cloud, die Kosten für eine Rechenoperation stark gesenkt. Außerdem ist sie so gegen Manipulationsversuche geschützt, denn Fälscher müssten, wenn sie einen Datenblock manipulieren wollten, auch alle darauf folgenden Datenblöcke ändern. Dafür bräuchten sie mehr Rechenleistung als alle Teilnehmer des Netzwerks zusammen haben – ein ziemlich aussichtsloses Unterfangen.

Diese Technologie hat viele verschiedene Anwendungsgebiete. Der Schwerpunkt liegt derzeit bei Finanztransaktionen in Form digitaler Währungen wie Bitcoin. Die verteilte Datenstruktur hat hier die Transaktionskosten drastisch gesenkt und grenzübergreifende Zahlungen in Sekundenschnelle ermöglicht. Alle Transaktionen sind in der Blockchain festgehalten und für jeden Nutzer zu jeder Zeit einsehbar. Damit dient sie als eine Art dezentrales Kassenbuch und liefert den Nachweis, dass eine Transaktion tatsächlich durchgeführt wurde.

Im Bereich der Finanztransaktionen finden auch die meisten Blockchainprojekte statt. So plant etwa das große Clearing-Haus DTCC einen Großteil seines Derivategeschäfts auf die neue Technologie umzustellen. Und auch die Deutsche Bank sieht in der Blockchaintechnologie einen „Paradigmenwechsel im vorherrschenden Finanzsystem“ und „eine der ersten wirklich disruptiven Ideen aus dem Fintech-Bereich“, wie aus einem Bericht des manager magazins hervorgeht.

Doch die Anwendung ist nicht nur auf Finanztransaktionen beschränkt, sondern lässt sich auf alle Bereiche ausdehnen, in denen Transparenz und Rückverfolgung einen hohen Stellenwert haben. Das können Urheberrechte an Musik, Fotos oder Texten sein, aber auch Eigentumsrechte von Immobilien, Rohstoffen oder Unternehmensanteilen. Über die Blockchain könnte jeder Marktteilnehmer einfach nachverfolgen, bei wem die Rechte liegen oder wer sie gerade erworben hat.

Initial Coin Offering (ICO): Einige erfolgreiche ICOs im Überblick

Ethereum

Das bekannteste Beispiel für einen erfolgreichen ICO ist Ethereum. Ethereum ist ein Blockchain-Netzwerk zur Implementierung sogenannter Smart Contracts. Das sind Verträge, die sich selbst erfüllen, wenn eine vordefinierte Bedingung erfüllt wird – also beispielsweise eine Zahlung wird automatisch getätigt, wenn eine Ware geliefert wird. Die Tokens von Ethereum heißen Ether.

2014 wurde der ICO für Ethereum gestartet. Das Projekt sammelte damals rund 18 Millionen US-Dollar ein, wodurch sich der Wert der neuen Kryptowährung bei 40 US-Cents pro Ether einpendelte. Als die Plattform 2015 live ging und absehbar wurde, dass Ethereum ein Erfolg wird, stieg der Kurs rasant an. Aktuell liegt er bei 285 US-Dollar pro Ether und Ethereum verzeichnet eine Marktkapitalisierung von mehr als 26 Milliarden US-Dollar.

Heute erfreut sich die Blockchain-Anwendung großer Beliebtheit in verschiedenen Bereichen. So setzt beispielsweise das australische Agrarunternehmen AgriDigital auf das Ethereum-Netzwerk. Bauern können über AgriDigital ihr Getreide an Großhändler verkaufen und werden bei der Lieferung automatisch bezahlt. Das spart Zeit und Geld bei der Buchhaltung weil Zahlungen nicht länger verschleppt werden. Denkbar wäre auch der Einsatz von Smart Contracts im Bereich der Containerschifffahrt. Wenn eine Container-Ladung im Zielhafen gelöscht wird, könnte die Zahlung automatisch freigegeben werden.

Bancor

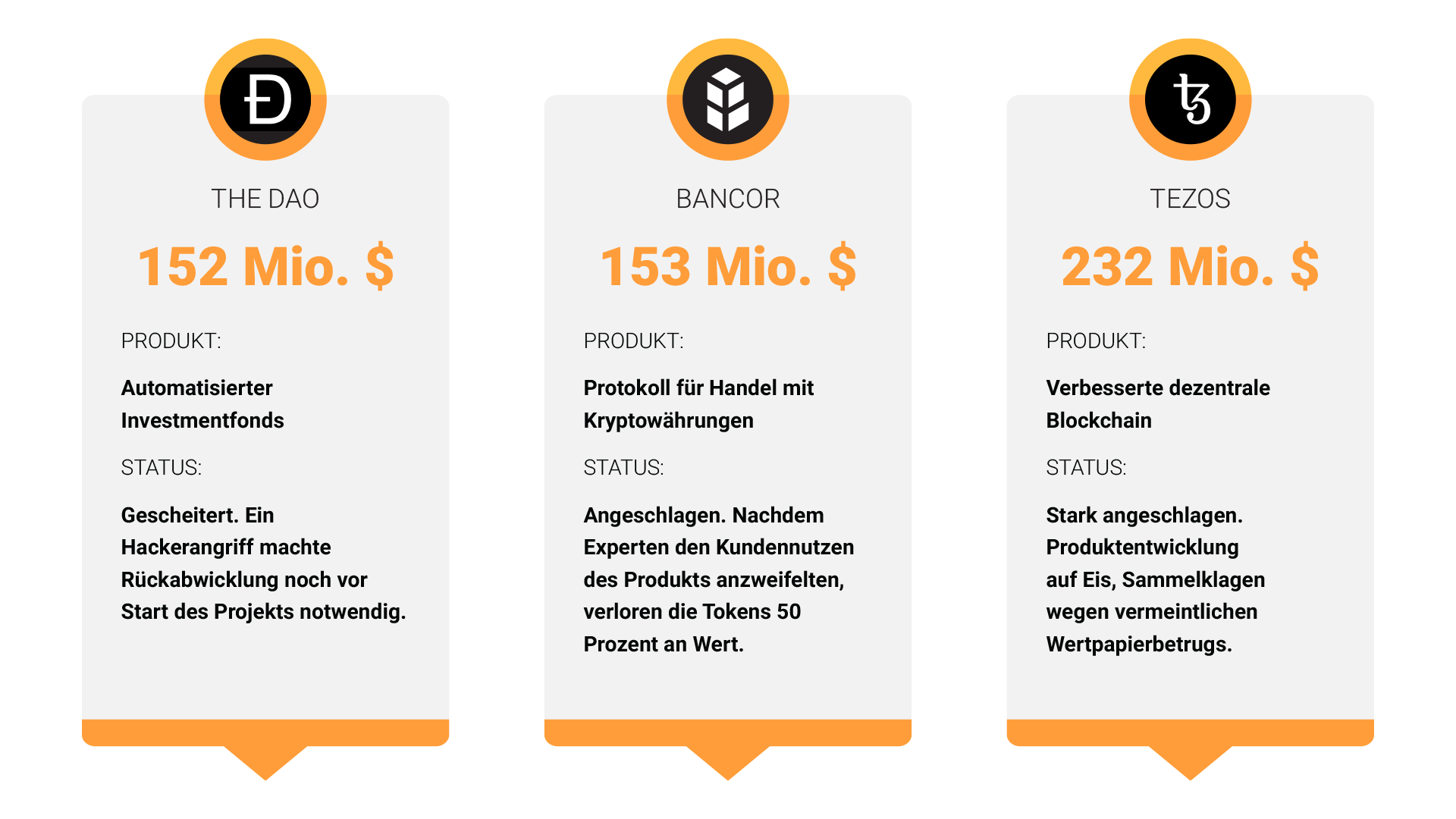

Bancor ist eine auf der Ethereum-Blockchain basierende Digitalwährung. Das dahinter stehende Startup aus Israel sammelte rund 153 Millionen Dollar Kapital zum Start ein – und das innerhalb von nur 3 Stunden. Bancor sammelte das Kapital in Form von 390.000 Ether ein. Der Verkauf wurde am 12. Juni gestartet. Insgesamt wurden bei dem ICO etwa 79,3 Millionen Ether-Tokens erstellt, wovon etwa die Hälfte der Öffentlichkeit zum Kauf angeboten wurde.

Die andere Hälfte wurde für eine künftige Kapitalerhöhung zurückgehalten. Mehr als 10.000 Käufer nahmen an der Auktion teil. Das Startup konnte 390.000 Ether einsammeln, deutlich mehr als die zunächst anvisierten 250.000. Ein anonymer Käufer investierte umgerechnet 27 Millionen US-Dollar in das Startup. Unter den Käufern soll sich auch der renommierte Venture-Capital-Fonds Draper Fisher Jurvetson befunden haben.

Das Startup aus Israel will mit Bancor ein verbessertes Software-Protokoll für digitale Währung entwickeln. Die Liquidität der Währung soll erhöht werden, in dem ein Puffer einer Reservewährung für Engpässe zurückgehalten wird. Außerdem soll auch die Preisfindung der Kryptowährung durch ständige Aktualisierung von Käufern und Verkäufern transparenter und schneller ablaufen. Bancor nennt die neue Generation von Kryptowährungen daher Smart Tokens und will Vorreiter auf diesem Gebiet werden.

DAO

Den zweithöchsten ICO-Crowdfunding-Rekord hält der Investmentfonds DAO (Dezentrale Autonome Organisation). Es handelt sich dabei um einen automatisierten Venture-Capital-Fonds, der in innovative Startups investiert. DAO verfügt über kein Management und keine Mitarbeiter, sondern agiert stattdessen voll automatisiert. Auch auf einen physischen Geschäftssitz verzichtete die Firma zu Anfang ebenfalls (später wurde ein Geschäftssitz in der Schweiz angemeldet).

DAO basiert auf der Ethereum-Technologie und wurde von den Brüdern Christoph und Simon Jentzsch entwickelt, zwei Programmierern aus der Universitätsstadt Mittweida in Sachsen. Die beiden arbeiten zuvor lange für Ethereum und kannte die Blockchain daher in- und auswendig. Bei einem ICO im Mai 2016 stellte DAO den Crowdinvesting-Rekord auf, als es Kapital in Form der Digitalwährung Ether im Gegenwert von 150 Millionen US-Dollar einsammelte.

Die Idee hinter DAO lautet: Nicht mehr eine Handvoll mächtiger VC-Investoren soll bestimmen, wohin sich Technologie entwickelt. Stattdessen soll eine elektronische, vollautomatische und dezentrale Investmentfirma als Dachgesellschaft für Profit- und nicht-Profit-orientierte Firmen gleichermaßen sein. DAO besteht nur aus sogenannten Smart Contracts und einem E-Voting-System.

Bei diesem E-Voting-System kann jeder Investor seine Stimmrechte – anteilig an seiner Investitionssumme – dazu nutzen, um die Investmententscheidungen des Fonds mitzubestimmen. Der Zugriff von außen auf die Organisation ist nicht möglich. So soll verhindert werden, dass DAO zerschlagen oder der Betrieb eingestellt wird. Nur wenn alle Investoren einstimmig die Einstellung des Geschäftsbetriebs bestimmen, wird der Investmentfonds geschlossen.

Tezos

Ein weiteres prominentes Beispiel für einen ICO ist Tezos. Das Startup aus Kalifornien wollte eine bessere, gerechtere und effizientere Blockchain für alle Kryptowährungen erschaffen. Zu diesem Zweck sammelte Tezos im Juni 2017 insgesamt 232 Millionen Dollar ein. Damit ist Tezos der bisher zweitgrößte ICO aller Zeiten.

Doch wenige Monate später folgte die Ernüchterung bei Investoren und Unterstützern. Die für die Umsetzung nötigen Software-Ingenieure konnten nicht rekrutiert werden, das Management ist zerstritten und die Arbeit am Produkt liegt auf Eis. Inzwischen sieht sich Tezos mit Sammelklagen von Investoren konfrontiert, die dahinter Verletzungen des Wertpapiergesetzes und sogar Betrug vermuten.

Welche Risiken haben ICOs für Investoren?

Betrug

Für Investoren birgt diese Form der Kapitalanlage einige Risiken. Zunächst einmal: Wer Kryptowährungen kauft, setzt auf eine extrem spekulative Anlageform. Er spekuliert darauf, dass die zugrunde liegende Technologie Erfolg hat. Dazu ist der Bereich komplett unreguliert und wird auch genau aus diesem Grund von Tech-Startups genutzt. Sie wollen sich nicht mit der teils strikten und komplizierten Finanzmarktregulierung beschäftigen oder können die Kosten dafür nicht tragen.

Auch weil ihre Umsetzung so einfach ist, finden immer häufiger Token Sales statt. 2017 wurden auf diese Weise rund 6 Milliarden Dollar Kapital eingesammelt, davon allein 3 Milliarden im letzten Quartal des Jahres. Der Bereich zieht aufgrund fehlender Regulierung auch immer mehr Betrüger an. Das verdeutlicht ein Bericht des Informationsportals Tokendata, wonach mehr als die Hälfte aller ICOs nach weniger als einem Jahr schon wieder gescheitert sind – darunter auch einiger der größten ICOs aller Zeiten (siehe Grafik).

Einige Beobachter fürchten bereits, dass US-Börsenaufsicht in der ICO-Szene bald mit harten Mitteln durchgreifen könnte. Doch bisher fehlt jeglicher Rechtsrahmen. Für Investoren bringt das ein hohes Maß an Rechtsunsicherheit mit sich. Darüber hinaus zieht jeder Bereich, in dem es ums Geld geht und in dem ein klares Regelwerk fehlt, auch Betrüger an. Das wiederum erhöht die Kosten der Investoren für eine mögliche Due Dilligence.

Rechtssicherheit

Bisher unterscheidet sich die Regulierung eines ICO von Land zu Land sehr stark. In Deutschland hat sich die BaFin in einem Hinweisschreiben eindeutig positioniert. Demnach fallen ICOs unter bestehende Regulierungen, namentlich Vermögensanlagengesetz (VermAnlG) oder Wertpapierhandelsgesetz (WpHG). Es wird also unetr Umständen und je nach Ausgestaltung des Tokens entweder ein Wertpapierprospekt wie bei Aktienemissionen gefordert oder aber ein Vermögensanlageprospekt.

In den USA hat die Börsenaufsicht SEC bekanntgegeben, dass einige ICOs Wertpapierverkäufe sind und damit unter das Wertpapierhandelsgesetz fallen. In der Schweiz hat die Aufsichtsbehörde FINMA ein wachsames Auge auf den Bereich geworfen. Sie mahnte explizit bei einem ICO die Einhaltung üblicher Prozesse im Bereich Geldwäsche an, auch bekannt als „Know your customer“ (KYC) und „Anti Money Laundering“ (AML). Andere Länder sind noch rigoroser: China und Südkorea haben ICOs komplett verboten.

Darüber hinaus bewegen sich ICOs in einem Graubereich zwischen Crowdfunding und Crowdinvesting. Den Investoren werden keine Renditeversprechen gemacht, oft wird von einer Spende gesprochen und um Unterstützer geworben wie bei einem klassischen Crowdfunding. Doch die Unterstützer der ersten Stunde spekulieren natürlich auch auf Ertrag, denn sie profitieren für ihr Engagement in einer Frühphase über einen starken Kursgewinn der Digitalwährung.

Hier liegt also eine entscheidende Gemeinsamkeit zu Crowdinvesting und Venture Capital. Eine weitere Gemeinsamkeit ist das unternehmerische Risiko. Schlägt das Projekt fehl, sind auch die Tokens am Ende nichts mehr wert. Die Kapitalanlage birgt also das Risiko des Totalverlusts. In den meisten Fällen erhalten Investoren dabei keine Mitspracherechte wie sie etwa mit dem Erwerb von Aktien verbunden sind.

Cyber Security

Auch Cybersicherheit spielt eine immens wichtige Rolle bei ICOs. Das zeigt der Fall des DAO-Hacks. Eine Software-Lücke führte dazu, dass ein unbekannter Hacker dem virtuellen Investmentfonds im Juni 2016 Tokens im Wert von 53 Millionen US-Dollar entwenden konnte. Und das obwohl das DAO-Team eine Cybersecurity-Firma aus Seattle für solche Fälle eingestellt hatte. Doch offenbar war der Täter ein Profi mit tiefen Kenntnissen der Etherum-Programmiersprache. Er missbrauchte eine Funktion, die eigentlich zum Anlegerschutz gedacht war.

Diese sah vor, dass Anleger ihre Gelder abziehen konnten, wenn sie mit einer Investitionsentscheidung der DAO unzufrieden waren. Diese Funktion nutzte der Hacker, um Gelder aus dem Fonds abzuzweigen. Eine Lücke im Programmcode führte dazu, dass das System nichts bemerkte, bis es zu spät war. Der Fall schlug so hohe Wellen, dass er zu einer Spaltung der Etherum-Gemeinde führte. Um den finanziellen Schaden zu beheben, wurde der Source-Code umgeschrieben – für viele Unterstützer ein absoluter Tabubruch. Seitdem existieren zwei Versionen der Digitalwährung – Ethereum (mit Änderungen im Source-Code) und Ethereum Classic (ohne Änderungen).

Fazit

ICOs sind eine spannende technologische Entwicklung mit dem Potenzial, klassische Finanzierungsformen zu ergänzen. Sie verbinden Ansätze des Crowdfunding und Crowdinvesting (kleine Geldbeträge vieler Investoren, hohe Transparenz) mit moderner Technologie (Blockchain, Kryptowährungen). Für junge Tech-Startups entsteht so eine Alternative zur teuren und komplizierten Finanzierung über die klassischen Kapitalmärkte, weil sie sich direkt an technisch-versierte Unterstützer wenden können.

Die Höhe der Finanzierungssummen zeigt dabei, dass es sich durchaus um eine ernstzunehmende Form der Kapitalbeschaffung handelt. Eine aktuelle Datenerhebung der US-Firma The Control zeigt, dass ICOs zwischen April 2016 und April 2017 jungen Tech-Startups mehr Wagniskapital in der Frühphase zur Verfügung gestellt haben als klassiche VC-Investoren. Demnach wurden über ICOs etwa 330 Millionen US-Dollar in Blockchain-basierte Startups investiert, während VCs nur etwa 140 Millionen US-Dollar investierten.

Die Zahl der Projekte wächst stetig und so kann es schwer fallen, den Überblick zu behalten und die Spreu vom Weizen zu trennen. Auf diverse Informationsportalen (z.B.: Coinmarketcap, Cryptominded oder ICO-List), Foren (z.B.: Reddit), Marktplätzen (z.B.: Coinbase oder TokenMarket) und Blogs (z.B.: Bitcoinblog, Coindesk oder ICONewsblog) können sich Anleger mit den nötigen Informationen und Anlagetipps versorgen.

Der Profi-Investor Fred Wilson, Mitbegründer der Venture-Capital-Gesellschaft Union Square Ventures, sieht in ICOs die Zukunft. Wilson, der mit seiner Firma schon in Twitter, Tumblr, Foursquare, Zynga und Kickstarter investiert hat, gilt als früher Unterstützer von Kryptowährungen und sieht in Bitcoin und Ethereum die beiden „größten und disruptivsten Ideen der letzten 10 Jahre“. Wilson traut speziell Ethereum-basierten-ICOs zu, dem Silicon Valley in Sachen Startup-Finanzierung den ersten Platz streitig zu machen.

Union Square investierte auch zusammen mit dem namhaften VC Sequoia Capital in den bisher größten ICO für das Startup Protocol Labs, bei dem in gerade einmal vier Wochen 257 Millionen Dollar zusammen kamen. Allein Juni und Juli 2017 haben ICOs mehr Wagniskapital für Startups aus der Frühphase eingesammelt als klassische VC-Fonds, wie die Investmentbank Goldman Sachs herausfand.

Und dennoch werden ICOs die klassische Startup-Finanzierung nicht ersetzen. Denn für Investoren bringen sie einen entscheidenden Nachteil mit sich: sie sind in den meisten Fällen mit keinerlei Informations- oder Gewinnbezugsrechten verbunden. Formal gesehen handelt es sich bei den meisten ICOs um Spenden, was den meisten Investoren nicht klar sein dürfte. Das macht ICOs zu einer sehr einseitigen Finanzierungsform, bei der das Startup von hohen Fundingsummen profitiert, ohne dabei Anteile oder Kontrolle über das Unternehmen abzugeben.

Um den Erfolg eines ICO-Projekts einschätzen zu können, müssen sich Investoren sehr gut mit den Themen Blockchain und Kryptowährungen auskennen. Wer über dieses Fachwissen nicht verfügt, sollte bei ICOs Vorsicht walten lassen. Die Materie ist sehr komplex und es bedarf einiger Zeit, sich in die Hintergründe einzulesen. Die fehlende Rechtssicherheit setzt viel Vertrauen und Kenntnis über die Szene voraus und erhöht mitunter die Kosten für eine Risikoprüfung.

Das hohe öffentliche Interesse und die fehlende Regulierung ziehen auch viele Betrüger an und laden Kriminelle zur Geldwäsche ein. So wurde vor kurzem bekannt, dass die US-Börsenaufsicht SEC gegen zwei ICOs wegen Betrugsverdachts ermittelt. Auch in Deutschland ist kürzlich ein solcher Betrugsfall bekannt geworden, bei dem die Initiatoren nach dem ICO einfach mit den Anlegergeldern verschwunden sind. Nicht ohne Grund hat die BaFin deutsche Anleger kürzlich vor einem ICO-Investment gewarnt.

Stand vom 05.07.2017 09:04